您好,欢迎来到中银证券

客服热线:956026、4006208888

从近期发布的2024年12月经济数据,以及2025年1月上半月高频经济数据来看,我国实体经济景气度略有回落,但同时财政政策力度有所加大,政策接棒的效果,还需后续数据的验证。2024年4季度国内经济在政策转向之后的自发改善,以及“抢出口”对外需的带动,是4季度我国经济增速明显提升的原因。展望未来,2025年1季度我国GDP同比增速会因为2024年1季度的高基数而有下行压力。国内增量政策在实体经济中的直接效果是否能够更明显地体现出来,特别是财政政策带动实体经济有效需求的效果,决定了当前经济复苏的持续性。

在财政政策发力的同时,实体经济的自发复苏动能有减弱迹象。2024年12月制造业PMI的回落已经表明,实体经济自发修复动能有减弱迹象。而在2025年1月上半月,我国30城市商品房周度销售面积回落。这一回落是否代表未来地产销售的趋势,还需要观察更多数据。另一方面,东南亚航线出口集装箱运价指数的回落,预示我国出口未来可能承受更大压力。

2025年1月上半月,人民银行稳定人民币汇率的态度更为明朗。人民币汇率虽继续面临贬值压力,但在国内“逆周期调节因子”,和离岸市场人民币银根紧缩等措施的支持下,汇率保持稳定。在国内财政政策力度提升,国外人民币贬值压力不低的情况下,国内政策决策者估计会对汇率稳定目标赋予更大的权重。

相比国内实体经济的状况,当前国内长期债券的收益率显得有些过低。导致长期债券收益率过低的重要原因是,2024年以来的我国实体经济融资利率敏感性的下降。当利率下降到低位仍不能刺激实体经济融资需求时,利率就难以从低位回升。从预判债券收益率的走势来看,当前财政政策是最值得关注的方向。另外,随着决策者对汇率的关注,国内货币政策态度也在发生微调。在财政发力、央行稳汇率的大背景下,债券投资者需要高度关注债券收益率反弹的可能性。

(风险提示:宏观经济走势具有不确定性,宏观政策可能超预期变化。)

从近期发布的2024年12月经济数据,以及2025年1月上半月高频经济数据来看,我国实体经济景气度略有回落,但同时财政政策力度有所加大,本月月初我们做的“政策预期与政策效果进入交棒期”之判断开始在经济数据上体现。但政策接棒的效果,还需后续数据的验证。

2024年4季度单季GDP同比增长5.4%(明显高于2024年3季度4.6%的单季同比增速),2024年全年GDP增长5%,均小幅超过之前市场预期。2024年4季度国内经济在政策转向之后的自发改善,以及“抢出口”对外需的带动,是4季度我国经济增速明显提升的原因。展望未来,2025年1季度我国GDP同比增速会因为2024年1季度的高基数而有下行压力。国内增量政策在实体经济中的直接效果是否能够更明显地体现出来,特别是财政政策带动实体经济有效需求的效果,决定了当前经济复苏的持续性。

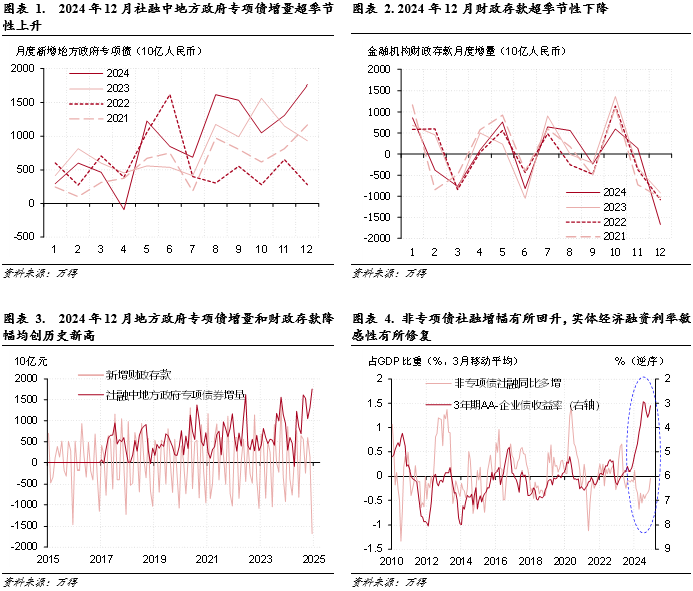

好消息是,在2024年12月的经济数据中,可以看到财政政策发力的信号。目前已经发布的2024年12月经济数据中,最值得关注的是金融数据中所反映的财政政策之信息。2024年12月,地方政府专项债增量超季节性地上升,创出历史新高。同月,财政存款超季节性下降,降幅也创历史新高。在财政发债规模更大的同时,财政存款却在以更大幅度下降,表明财政支出力度在明显放大。受更为积极的财政支出的拉动,非专项债社融增长小幅度改善,反映实体经济融资利率敏感性有所修复。这对于引导金融市场资金进入实体经济,以及在实体经济中创造需求以稳定经济增长来说,都是好消息。

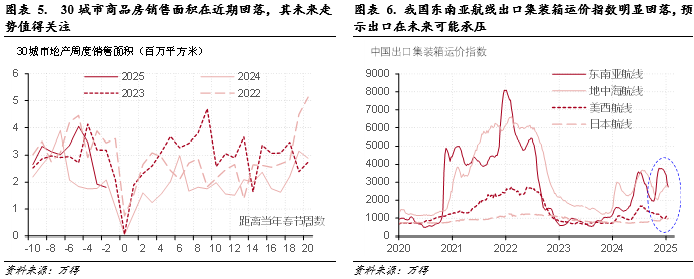

在财政政策发力的同时,实体经济的自发复苏动能有减弱迹象。2024年9月政策转向之后,实体经济预期改善,带动了一波经济的自发修复。但2024年12月制造业PMI的回落已经表明,实体经济自发修复动能有减弱迹象。而在2025年1月上半月,我国30城市商品房周度销售面积回落。这一回落是否代表未来地产销售的趋势,还需要观察更多数据。另一方面,尽管我国出口在2024年11月和12月保持稳健,但我国东南亚航线的出口集装箱运价指数在1月上半月明显回落。在最近一年多时间里,对东南亚出口一直是我国出口的引领者。东南亚航线出口集装箱运价指数的回落,预示我国出口未来可能承受更大压力。因此,2024年年底我国较为稳健的出口可能跟“抢出口”有关,2025年出口可能会面临更大下行压力。

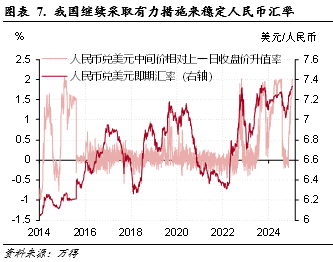

2025年1月上半月,人民银行稳定人民币汇率的态度更为明朗。人民币汇率虽继续面临贬值压力,但在国内“逆周期调节因子”,和离岸市场人民币银根紧缩等措施的支持下,汇率保持稳定。在国内财政政策力度提升,国外人民币贬值压力不低的情况下,国内政策决策者估计会对汇率稳定目标赋予更大的权重。

整体看,2025年1月上半月发布经济数据有亮点,也有值得关注的地方。亮点是2024年4季度GDP增幅反弹,以及2024年12月财政政策力度加大,实体经济融资利率敏感性修复。值得关注的地方则是国内实体经济自发修复动能的减弱迹象。接下来,财政政策估计会进一步发力,让增量政策的效果更多地在实体经济中显现出来,从预期改善手中接过经济复苏的“接力棒”,如此可保持经济复苏势头的延续。而在外部贬值压力较为明显,内部又有财政发力支持实体经济的情况下,决策者估计会将更多注意力放在稳定汇率之上。

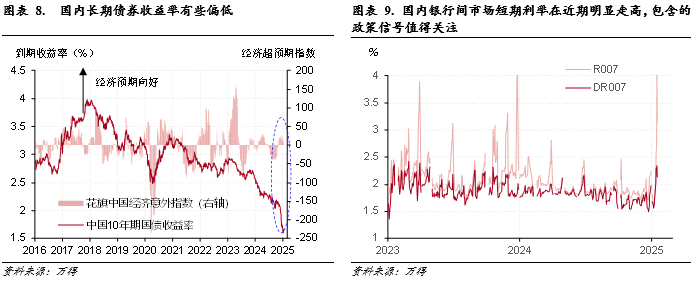

相比国内实体经济的状况,当前国内长期债券的收益率显得有些过低。导致长期债券收益率过低的重要原因是,2024年以来的我国实体经济融资利率敏感性的下降。当利率下降到低位仍不能刺激实体经济融资需求时,利率就难以从低位回升。从预判债券收益率的走势来看,当前财政政策是最值得关注的方向。因为财政在实体经济中的发力,可以提升实体经济融资需求,修复实体经济融资利率敏感性缺失的局面。考虑到2024年12月数据显示,财政力度已经明显提升,过去一年以来因融资利率敏感性偏低所导致的偏低利率水平,有不小的回升可能。另外,随着决策者对汇率的关注,国内货币政策态度也在发生微调。上周,国内7天回购利率(DR007和R007)均明显走高,超越2024年的高点,反映银行间市场短期资金面明显收紧。这一短期利率走势中很可能包含着货币政策下一步走势的信号,值得关注。在财政发力、央行稳汇率的大背景下,债券投资者需要高度关注债券收益率反弹的可能性。

附录:近两周(1月6日-1月17日)金融市场跟踪:股票市场企稳反弹,债券收益率震荡上行

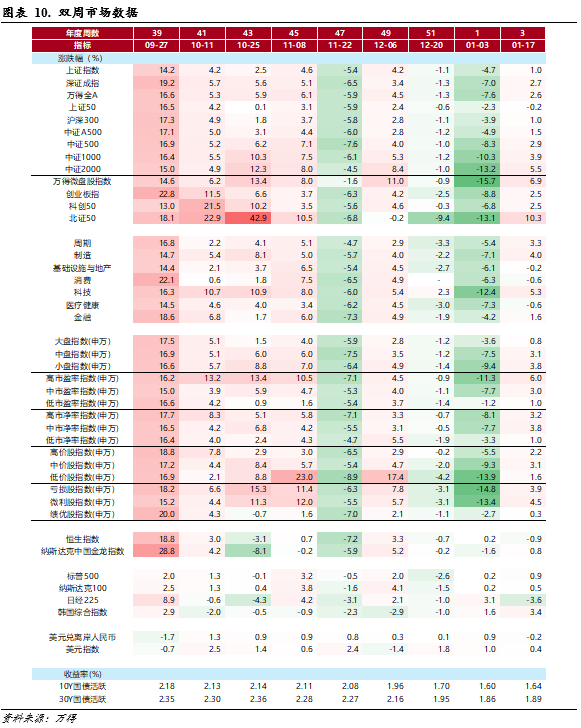

股票方面,经过跨年的回调,随着本周一(1月13日)央行明确表态稳汇率[1]以及超预期经济数据的发布,本周(1月13日-1月17日)市场企稳反弹。1月13日上午A股触及本次回调低点,沪深300指数最低触及3704点,补了9月27日的缺口。本周二(1月14日)A股全面反弹,当天5328家公司上涨,仅38家公司下跌。整体看近两周小盘股表现好于大盘股,涨幅主要集中在本周(1月13日-1月17日)。近两周中证2000上涨5.5%,中证1000上涨3.9%,沪深300上涨1.0%,上证50下跌0.2%。北证50在经过11月以来持续下跌后本周(1月13日-1月17日)上涨10%,也反映了风险偏好有所上升。行业方面近两周科技、制造以及周期类板块涨幅领先。(图表 10)

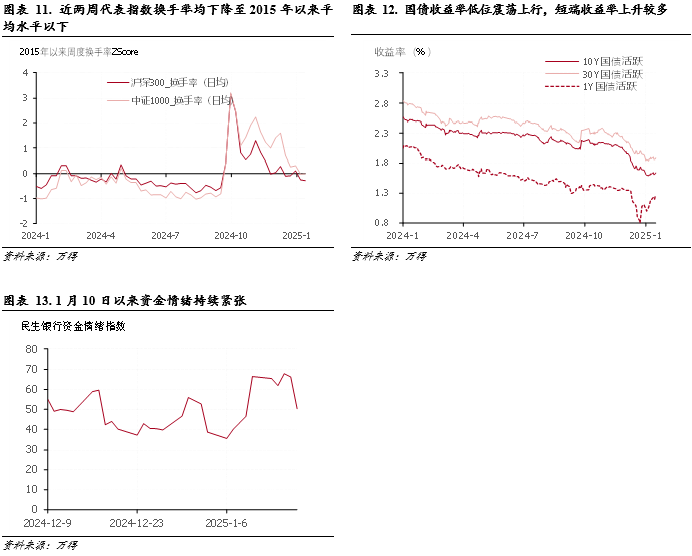

成交额看,近两周成交额整体继续下降,全A日均成交额1.17万亿。1月13日单日成交额9762亿元,是2024年10月以来首次低于1万亿元,之后随着1月14日市场全面上涨,交易额重回1万亿元以上。以2015年以来周度换手率看,近两周沪深300换手率ZScore连续两周低于-0.25,中证1000换手率ZScore上周(1月6日-1月10日)自2024年10月以来首次低于0(低于2015年以来周均换手率)。(图表 11)

债市方面,近两周国债收益率震荡上行,短端收益率上升较多。近两周10年期活跃券收益率上行4bp,收盘至1.64%,30年期活跃券收益率上行3bp,收盘至1.89%,1年期活跃券收益率上行至1.23%,收益率期限结构明显变平。1月6日-1月9日10年国债收益率围绕1.6%附近震荡。1月10日上午央行决定阶段性暂停在公开市场买入国债[2],收益率开始快速上行,10年活跃券收益率最高上行至1.67%,之后虽有所下行,但仍在1.6%上方。之后资金面持续紧张成为影响市场的主要因素,在资金面紧张影响下,债券收益率震荡上行,相对来说短端收益率上行更多。(图表 12、图表 13)

(风险提示:宏观经济走势具有不确定性,宏观政策可能超预期变化。)

[1] 1月13日央行宣布将企业和金融机构的跨境融资宏观审慎调节参数从1.5上调至1.75

http://www.pbc.gov.cn/goutongjiaoliu/113456/113469/5562705/index.html

同日,潘功胜行长在亚洲金融论坛开幕式上的致辞中表示人民银行、国家外汇局作为外汇市场的监管者,在面对市场变化时更加从容,经验更加丰富,有信心、有条件、有能力维护外汇市场的稳定运行。我们将坚持市场在汇率形成中起决定性作用,有效发挥汇率的宏观经济和国际收支自动稳定器功能。同时,坚决对市场顺周期行为进行纠偏,坚决对扰乱市场秩序行为进行处置,坚决防范汇率超调风险,保持人民币汇率在合理均衡水平上的基本稳定。

http://www.pbc.gov.cn/goutongjiaoliu/113456/113469/5564111/index.html

[2] http://www.pbc.gov.cn/goutongjiaoliu/113456/113469/5562705/index.html

中银国际证券股份有限公司具备证券投资咨询业务资格

徐高 中银国际证券首席经济学家

证券投资咨询业务证书编号:S1300519050002

风险提示:

以上内容选自中银国际证券股份有限公司证券分析师撰写的研究报告,相关分析意见及结论仅代表证券分析师在报告撰写当日的判断,可随时更改,毋须提前通知。在任何情况下,相关分析意见及结论不构成对任何人的具体操作建议,本公司不对据此进行投资产生的任何损失承担任何责任。未经本公司允许,任何人不得以任何形式将以上内容的部分或全部转发或刊载,否则本公司将随时采取维权措施追究其法律责任。